Una guida completa al regime forfettario 2024 per le nuove partite IVA che possono beneficiare di una tassazione agevolata per i primi anni di vita dell’attività, questo regime, infatti, prevede una tassazione ridotta al 15% per chi rispetta determinati criteri che può scendere fino al 5% per i primi 5 anni di attività per chi rientra in determinate categorie previste dalla legge.

Una guida completa al regime forfettario 2024 per le nuove partite IVA che possono beneficiare di una tassazione agevolata per i primi anni di vita dell’attività, questo regime, infatti, prevede una tassazione ridotta al 15% per chi rispetta determinati criteri che può scendere fino al 5% per i primi 5 anni di attività per chi rientra in determinate categorie previste dalla legge.

La Legge di Bilancio per il 2024 mantiene il limite di ricavi o compensi a 85.000 euro per poter beneficiare della flat tax del 15%. Oltre questa soglia, e fino a 100.000 euro, ci si può ancora qualificare per il regime forfettario, ma superato tale limite, l’adesione termina automaticamente. Questo cambio è dettato dal superamento del limite antielusione, come specificato nelle ultime indicazioni fornite dall’Agenzia delle Entrate.

Una novità significativa del 2024 è l’abolizione dell’esenzione dalla fatturazione elettronica per le partite IVA che generano fino a 25.000 euro di ricavi e compensi. Questa modifica implica che, a partire dal 1° gennaio 2024, tutti gli imprenditori e i liberi professionisti saranno obbligati ad adottare la fatturazione elettronica, indipendentemente dal volume d’affari.

Questa panoramica del regime forfettario del 2024 mira a offrire una comprensione chiara e diretta delle sue caratteristiche principali, facilitando così l’accesso a chi è intenzionato a sfruttare questa opportunità di tassazione agevolata.

Regime Forfettario per Partita IVA che cos’è?

Introdotta con la legge di stabilità del 2015, la modalità forfetaria si propone come un’opzione vantaggiosa per le piccole imprese e i liberi professionisti. Questo regime, che ha subito delle modifiche nel 2016, mira a semplificare gli adempimenti IVA e contabili, offrendo al contempo la possibilità di calcolare il reddito in modo forfettario. In questo modo, si sostituiscono le tradizionali imposte con un’unica tassazione e si apre la porta a un regime contributivo facoltativo per gli imprenditori.

Questa soluzione è pensata per le persone fisiche che gestiscono un’attività d’impresa, arte o professione individualmente, a condizione che rispettino determinati criteri previsti dalla legge e non siano soggetti a esclusioni specifiche. È inoltre accessibile a chi ha già un’attività in corso.

L’applicabilità del regime forfetario non è vincolata da un limite temporale o dall’età dell’imprenditore, ma dipende unicamente dalla presenza dei requisiti richiesti dalla legislazione vigente.

Chi può accedere al regime forfettario nel 2024

L’accesso al regime forfettario nel 2024 rimane invariato rispetto alle direttive precedentemente stabilite, mantenendo il quadro delle condizioni e dei requisiti senza novità.

Per poter aderire a questa forma di tassazione agevolata, è fondamentale comprendere i limiti di ricavo o compenso. La soglia critica è fissata a 85.000 euro: rimanendo entro questo limite, è possibile beneficiare della flat tax del 15%. Questo tasso agevolato mira a semplificare il carico fiscale per le piccole imprese e i liberi professionisti, rendendo più gestibile la pianificazione finanziaria.

La legge stabilisce inoltre un tetto di tolleranza, noto come soglia antielusione, pari a 100.000 euro. Questo significa che, nell’arco dell’anno, finché non si supera questa cifra di ricavi o compensi, si può continuare a godere dei vantaggi del regime forfettario. Tuttavia, l’attimo in cui gli incassi eccedono tale limite, si viene automaticamente esclusi dal regime agevolato, con effetti immediati sull’imposizione fiscale.

Una precisazione importante fornita dall’Agenzia delle Entrate, tramite la circolare n. 32/2023, chiarisce che per determinare il superamento della soglia di 100.000 euro è l’effettivo incasso a essere decisivo, e non la data di emissione delle fatture. Di conseguenza, gli obblighi legati all’IVA entrano in gioco al momento dell’incasso dei corrispettivi, anche se questo avviene dopo l’emissione delle fatture. Questo dettaglio è cruciale per chi opera nel regime forfettario, poiché incide direttamente sulla gestione dei flussi di cassa e sulle strategie di fatturazione.

Fattura elettronica obbligatoria per tutti i forfettari

A partire dal 1° gennaio 2024, l’obbligo di fatturazione elettronica si è esteso a tutti i contribuenti aderenti al regime forfettario, seguendo le disposizioni del Decreto Legge n.36/2022, volto a implementare misure urgenti per il Piano nazionale di ripresa e resilienza (PNRR). Questa estensione rappresenta un passo significativo verso la digitalizzazione e la modernizzazione dell’intero sistema fiscale italiano.

Nel dettaglio, le disposizioni relative all’obbligo di fatturazione elettronica per i contribuenti forfettari sono delineate nell’articolo 18, commi 2 e 3, del suddetto decreto. Ecco i punti chiave per capire meglio come adeguarsi a questa nuova normativa:

- Entrata in Vigore dell’Obbligo per i Forfettari: L’obbligo di fatturazione elettronica si applica ai soggetti che rientrano nel “regime di vantaggio” e a quelli che adottano il regime forfettario, così come a coloro che hanno optato per le disposizioni previste dalle leggi precedenti, con la specifica che nel periodo d’imposta precedente non devono aver superato i 65.000€ di ricavi.

- Estensione dell’Obbligo a Tutti i Forfettari dal 2024: Inizialmente, l’obbligo di fattura elettronica, introdotto il 1° luglio 2022, riguardava solo i contribuenti forfettari con ricavi o compensi superiori a 25.000€ per l’anno precedente. Tuttavia, grazie a un regime transitorio, coloro che non avevano superato questa soglia potevano ancora beneficiare dell’esenzione fino al termine del 2023. Con l’inizio del 2024, tale esenzione è venuta meno, rendendo la fatturazione elettronica un requisito obbligatorio per tutti, a prescindere dall’ammontare di ricavi o compensi.

Per adeguarsi a questo obbligo, i contribuenti forfettari dovranno adottare gli strumenti e le procedure necessarie per emettere fatture in formato elettronico. Questo comporta, per molti, una transizione verso sistemi di gestione più moderni e automatizzati, che offrono non solo la conformità normativa ma anche efficienze operative.

La fatturazione elettronica, sebbene possa sembrare una sfida, presenta numerosi vantaggi, tra cui la riduzione degli errori, una maggiore tracciabilità delle transazioni e un’efficienza migliorata nella gestione della contabilità e dei rapporti con l’Agenzia delle Entrate. Gli imprenditori e i professionisti forfettari sono quindi invitati a vedere questa transizione non solo come un obbligo, ma come un’opportunità per modernizzare ulteriormente le proprie pratiche aziendali.

Fatturazione Elettronica Regime Forfettario 2024, le sanzioni previste

L’introduzione dell’obbligo di fatturazione elettronica anche per i contribuenti forfettari ha portato con sé la necessità di adempiere a specifici termini per l’emissione delle fatture, al fine di evitare sanzioni. Questi termini sono analoghi a quelli previsti per gli altri contribuenti e si distinguono in:

- Fatturazione elettronica immediata: la fattura deve essere emessa entro 12 giorni dall’effettuazione dell’operazione a cui fa riferimento.

- Fatturazione elettronica differita: in questo caso, la fattura deve essere emessa entro il giorno 15 del mese successivo a quello in cui l’operazione è stata effettuata.

In caso di mancato rispetto di questi termini, il legislatore ha previsto delle sanzioni specifiche, delineate dall’articolo 6 del Decreto legislativo n. 471/1997. Le sanzioni per l’invio tardivo della fattura elettronica si articolano come segue:

- Una sanzione variabile tra il 5% e il 10% dell’imposta relativa ai corrispettivi non documentati o non registrati, applicabile nel caso in cui la violazione concerne operazioni non imponibili.

- Una sanzione pecuniaria compresa tra 250 e 2.000 euro se la violazione non influisce sulla corretta liquidazione del tributo.

Queste sanzioni mirano a incentivare il rispetto dei termini di emissione della fattura elettronica, sottolineando l’importanza di una corretta e tempestiva documentazione delle operazioni commerciali. Per i forfettari, così come per gli altri contribuenti, è quindi cruciale adottare sistemi e procedure che consentano di gestire in modo efficiente e puntuale l’emissione delle fatture elettroniche, al fine di evitare penalizzazioni e garantire la conformità alle normative vigenti.

Regime forfettario 2024: come funziona, tassazione ridotta e semplificazioni

Il regime forfettario del 2024 continua a rappresentare una scelta vantaggiosa per molte partite IVA, grazie ai suoi numerosi benefici in termini di tassazione ridotta, semplificazioni fiscali e contributive. Esaminiamo i vantaggi principali e come si traducono in pratica per i contribuenti eleggibili.

Vantaggi del Regime Forfettario 2024

- Tassazione Ridotta: Uno degli aspetti più allettanti del regime forfettario è la possibilità di beneficiare di una tassazione agevolata. L’aliquota applicata è del 15%, che può ulteriormente diminuire al 5% in determinate condizioni, offrendo così un significativo risparmio fiscale rispetto alle aliquote IRPEF ordinarie.

- Riduzione dei Contributi INPS: Un altro vantaggio notevole è la riduzione del 35% sui contributi INPS dovuti. Questo alleggerimento contributivo è destinato a chi svolge attività d’impresa e è iscritto alla gestione separata INPS per artigiani e commercianti. Per accedere a tale riduzione, è necessaria una comunicazione all’INPS entro il 29 febbraio. Tuttavia, tale agevolazione non si estende ai professionisti privi di obblighi specifici di iscrizione.

- Semplificazioni Fiscali: Il regime forfettario semplifica notevolmente la gestione delle imposte e dell’IVA. I contribuenti forfettari non sono tenuti a addebitare l’IVA sui servizi forniti e, di conseguenza, sono esonerati dagli adempimenti legati a questa imposta, come la presentazione della dichiarazione IVA e la registrazione dei corrispettivi. Tuttavia, è importante notare che resta l’obbligo di emettere fattura elettronica, in linea con le normative vigenti.

Il regime forfettario è accessibile a partire da precisi limiti di reddito e rispettando specifici requisiti. Una volta verificata l’eleggibilità, il contribuente può godere dei vantaggi sopra descritti, che si traducono in una gestione più snella delle proprie obbligazioni fiscali e contributive.

Per mantenere l’accesso a questo regime, è fondamentale non superare i limiti di ricavi o compensi stabiliti e adempiere a tutti i requisiti previsti, inclusa l’emissione di fatture elettroniche, che, seppur semplificate, rappresentano un passaggio cruciale verso la digitalizzazione fiscale.

Il regime forfettario del 2024 si conferma, dunque, come un’opzione vantaggiosa per i piccoli imprenditori e i liberi professionisti che cercano di ottimizzare la propria esposizione fiscale, pur continuando a rispettare le necessarie formalità imposte dalla legge.

Regime forfettario 5% i requisiti e quando si applica per le nuove attività

L’ingresso nel regime forfettario può rappresentare un’importante leva di sviluppo per le nuove imprese, offrendo un notevole incentivo attraverso un’aliquota agevolata del 5% sull’imposta sostitutiva. Questo vantaggio fiscale è mirato a stimolare l’attività imprenditoriale e professionale, ponendo le basi per un ambiente più favorevole alle start-up nei loro anni iniziali.

Condizioni per l’Aliquota Ridotta al 5%

Questa opportunità è limitata alle nuove attività e applicabile per i primi cinque anni dall’inizio dell’attività, a condizione che siano soddisfatti specifici criteri:

- Assenza di Attività Precedenti: Il contribuente non deve aver esercitato, nei tre anni antecedenti l’inizio della nuova attività, alcuna attività artistica, professionale o d’impresa, né in forma individuale, associata, né in ambito familiare.

- Novità dell’Iniziativa Imprenditoriale: La start-up non deve rappresentare la continuazione di un’attività già svolta precedentemente sotto forma di lavoro dipendente o autonomo, ad eccezione di quelle attività legate a periodi di pratica obbligatoria necessari per l’accesso a determinate professioni o arti.

- Cambio di Gestione: È possibile applicare l’aliquota agevolata del 5% anche in caso di prosecuzione di un’attività precedentemente gestita da un altro soggetto, purché i ricavi o compensi generati nell’anno fiscale precedente non eccedano il limite stabilito per l’accesso al regime forfettario.

Implicazioni per le Start-Up

Questa misura fiscale è progettata per alleggerire il carico tributario delle nuove iniziative imprenditoriali, incoraggiando così l’innovazione e la crescita economica. La riduzione del carico fiscale nei primi anni di attività, quando le risorse sono spesso limitate e la vulnerabilità alle fluttuazioni di mercato è maggiore, può fare la differenza nel successo a lungo termine di una start-up.

Per le start-up e i nuovi imprenditori che si qualificano per il regime forfettario, l’accesso all’aliquota del 5% rappresenta una notevole opportunità per ottimizzare la gestione finanziaria e concentrare maggiori risorse sullo sviluppo dell’attività. È importante, tuttavia, valutare attentamente i requisiti di ammissibilità e pianificare in modo strategico per assicurarsi di mantenere i benefici di questo regime nel tempo.

Per gli altri contribuenti che rispettano i criteri di accesso al regime forfettario ma non rientrano nelle condizioni sopra elencate, resta valida l’imposizione con un’aliquota del 15%, che comunque rappresenta un vantaggio rispetto alle aliquote ordinarie dell’IRPEF.

Cause ostative d’esclusione dal regime forfettario

L’accesso al regime forfettario nel 2024 è soggetto al rispetto di specifici requisiti. Tuttavia, esistono alcune condizioni che possono precludere tale possibilità, note come cause ostative. Queste condizioni di esclusione sono particolarmente importanti da conoscere per evitare sorprese in termini di applicabilità della tassazione agevolata. Di seguito, un elenco dettagliato di tali cause:

- Uso di Regimi Speciali IVA o Forfetari: Le persone fisiche che già si avvalgono di regimi speciali IVA o di altri regimi forfetari per la determinazione del reddito non possono accedere al regime forfettario.

- Residenza: I titolari di partita IVA non residenti in Italia sono esclusi, con l’eccezione di coloro che risiedono in uno Stato membro dell’Unione Europea o in uno Stato dell’Accordo sullo Spazio Economico Europeo che garantisca un adeguato scambio di informazioni e che realizzano in Italia almeno il 75% del loro reddito totale.

- Attività di Cessione Specifiche: Sono esclusi i soggetti che si occupano principalmente di vendita di fabbricati, terreni edificabili o mezzi di trasporto nuovi.

- Partecipazioni in Altre Forme Societarie: Coloro che esercitano attività d’impresa, arti o professioni e che contemporaneamente partecipano a società di persone, associazioni professionali, imprese familiari o controllano società a responsabilità limitata o associazioni in partecipazione operanti in settori affini.

- Rapporti di Lavoro: Le persone fisiche la cui attività è prevalentemente indirizzata verso datori di lavoro con cui esistono o sono esistiti rapporti di lavoro nei due anni precedenti, o verso soggetti a questi riconducibili, sono escluse, a meno che non si tratti di un’attività avviata dopo un periodo di pratica obbligatoria.

- Redditi da Lavoro Dipendente o Assimilati: Chi ha percepito redditi da lavoro dipendente o assimilati superiori a 30.000 euro nell’anno precedente è escluso, a meno che non abbia cessato il rapporto di lavoro dipendente nell’anno in questione senza aver percepito altri redditi di pensione o da lavoro dipendente da un diverso rapporto di lavoro.

Queste regole sono cruciali per determinare chi può effettivamente beneficiare del regime forfettario, mirando a mantenere l’accesso limitato a quelle figure professionali che rispettano determinati criteri di piccola dimensione e indipendenza economica.

Le principali regole che portano ad esclusione sono riportate nella tabella riassuntiva.

| Regime forfettario 2024 | Limiti e requisiti |

|---|---|

| Dipendenti e pensionati | sopra i 30.000 euro di reddito non è possibile applicare l’imposta sostitutiva del 15 per cento |

| Lavoratori dipendenti dimessi o licenziati | Non si applica il limite di reddito di 30.000 euro |

| Partita IVA con dipendenti | Limite di 20.000 euro per compensi a dipendenti e collaboratori |

| Partita IVA con quote di controllo in SRL | Esce dalla tassazione agevolata chi ha avuto (nell’anno precedente) controllo diretto o indiretto di SRL che svolge attività collegata alla propria |

| Partita IVA che lavora con ex datore di lavoro o soggetto riconducibile | Esce dal forfettario il titolare di partita IVA che ha percepito ricavi e compensi per più del 50 per cento dall’ex datore di lavoro o soggetto riconducibile |

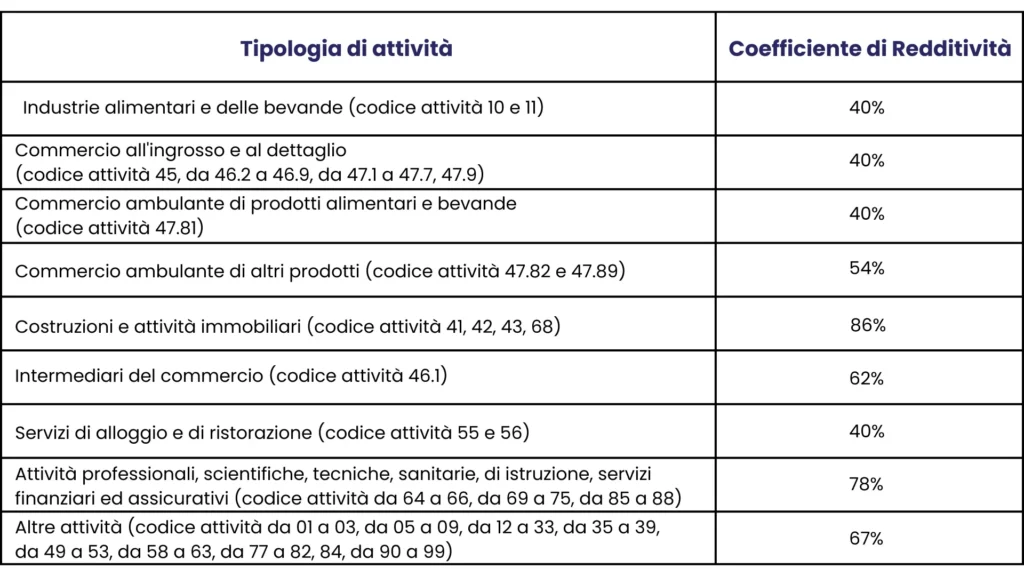

Regime forfettario 2024: coefficienti di redditività per il calcolo delle Tasse

Il regime forfettario si distingue per la sua semplificazione nel calcolo delle tasse, grazie all’utilizzo dei “coefficienti di redditività forfettaria” associati ai diversi codici ATECO. Questo sistema consente di determinare in modo diretto il reddito imponibile, ovvero la base su cui calcolare tasse e contributi, a differenza del regime ordinario che richiede il calcolo delle imposte basandosi sulla differenza tra ricavi e costi effettivi.

Cos’è il Codice ATECO?

Prima di addentrarci nel concetto di coefficiente di redditività, è utile ricordare che cos’è il Codice ATECO. Si tratta di una classificazione numerica che identifica ogni attività economica sotto il profilo contributivo e statistico, essenziale per determinare le aliquote applicabili in base al tipo di attività svolta.

Il Coefficiente di Redditività Forfettaria

Il coefficiente di redditività forfettaria è una percentuale stabilita per ciascun Codice ATECO, che indica quale parte del reddito annuo lordo costituisce la base imponibile. La peculiarità di questo sistema è che non considera la differenza tra ricavi e spese effettive, ma applica una percentuale fissa per calcolare il reddito imponibile, semplificando così notevolmente la gestione fiscale per i piccoli imprenditori e i professionisti.

Esempio Pratico

Immaginiamo di avere un’attività immobiliare con un reddito annuo lordo di 60.000€. Per questo tipo di attività, il coefficiente di redditività forfettaria potrebbe essere dell’86%. Questo significa che:

- Reddito annuo lordo: 60.000€

- Coefficiente di redditività: 86%

- Reddito imponibile: 51.600€ (86% di 60.000€)

Importante ricordare che nel regime forfettario, l’unico costo deducibile è rappresentato dai contributi previdenziali INPS. Quindi, il reddito imponibile da considerare per il calcolo delle imposte sarà il risultato netto una volta dedotti tali contributi.

Vantaggi del Sistema Forfettario

Questo approccio offre numerosi vantaggi, tra cui una maggiore prevedibilità del carico fiscale annuale e una semplificazione nella gestione della contabilità. Non essendo necessario documentare ogni singola spesa, il regime forfettario risulta particolarmente adatto a chi desidera ridurre il tempo e le risorse dedicate alla burocrazia fiscale.

In conclusione, il regime forfettario, grazie ai suoi coefficienti di redditività forfettaria e ai codici ATECO, permette una gestione fiscale semplificata e vantaggiosa per le piccole attività, contribuendo a una maggiore chiarezza e gestibilità delle proprie finanze.

Tabella coefficienti reddittività forfettario 2024